中小企業等に対する金融円滑化の取組みについて

当組合は、地域経済の金融円滑化と活性化を通じて皆さまのお役に立つことが地域信用組合の最も重要な使命と捉え、資金仲介機能及びコンサルティング機能を最大限に発揮すべく努力してきております。

- 金融円滑化管理方針の概要(約218KB)

- 取組体制について(約193KB)

- 苦情・相談の状況把握の体制(約133KB)

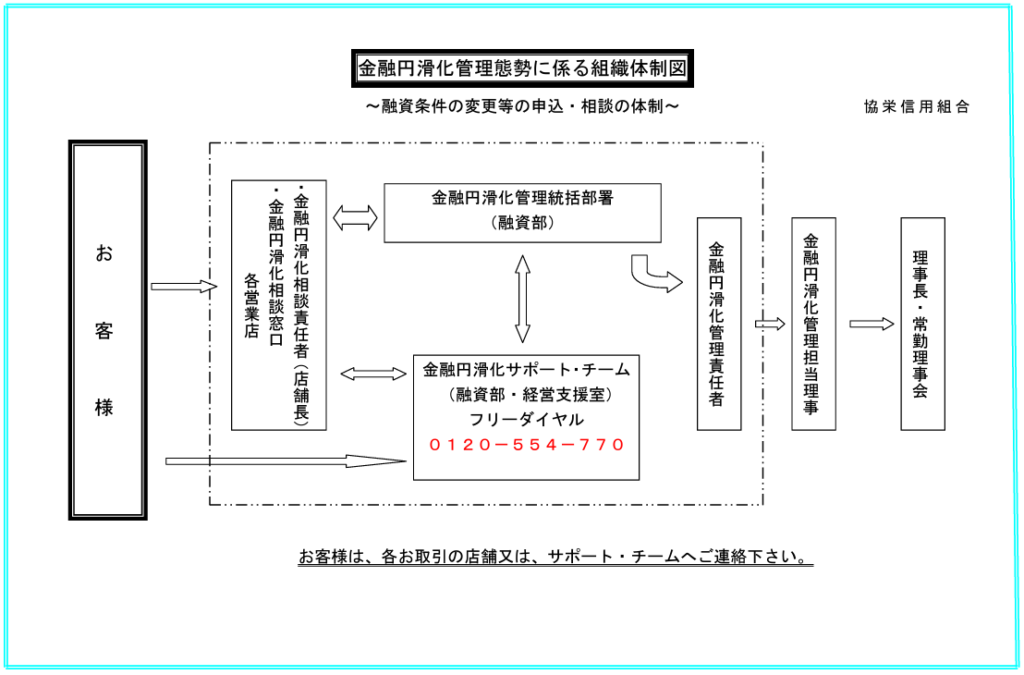

- 条件変更の申込・相談の体制(約305KB)

- 再生・支援の体制(約242KB)

- ご返済がお困りになっているお客様へ(約109KB)

融資条件の変更等の申込に対する方針

Ⅰ.中小企業者の既往の債務に係る融資条件の変更等申込・相談に対する対応について

当組合に対して事業資金の融資に係る債務をお持ちの中小企業のお客様が、業績不 振によるお取引先の倒産・廃業、受注減少や売上減少による減収等、不安定な経済情勢の影響(状況)等により、ご返済が困難となった場合には、当組合の本店、各営業店の「金融円滑化ご相談窓口」等において、融資条件の変更等のお申込・ご相談に応じます。

Ⅱ.既往の住宅ローン取引に係る融資条件の変更等の申込・相談に対する対応について

当組合に対して住宅資金の融資に係る債務をお持ちの住宅資金借入者のお客様が、勤務先の倒産による解雇、リストラによる転職・退職・出向による減収、業績悪化などによる給与・ボーナスの減収、超過勤務減少による減収など、勤務先等の事情により返済が困難となった場合には、当組合の本店、各営業店の「金融円滑化ご相談窓口」等おいて、融資条件の変更等のお申込・ご相談に応じます。

Ⅲ.融資条件の変更等の申込・相談に対する対応状況を把握等するための態勢整備について

(1)当組合は、お客様からの融資条件の変更等に関するお申込・ご相談に対し、お客様の実情を十分に踏まえて、迅速な検討・回答に努めるため、本店融資部に融資条件の変更等に係る情報を集約し、融資条件の変更等の適否を審査(変更内容によっては各営業店にて審査する事案もあります。)するとともに、その内容を記録し、保存等を致します。

(2)本店融資部において、お客様からの融資条件の変更等のお申込・ご相談に対する対応状況を把握等致します。

(3)各営業店や融資部では、融資条件の変更等を実施したお客様の進捗状況や融資条件の変更等を行った後、経営改善努力を行っておられるお客様に対して、継続的なモニタリングや経営相談・経営指導及び経営改善支援に努めてまいります。

(4)上記(1)~(3)の態勢整備の進捗状況・問題点について、お客様の利害が著しく阻害される恐れがある事案等に付いては、速やかに常勤理事会に報告し、問題の解決、再発防止に努めてまいります。

Ⅳ.他金融機関等との緊密な連携関係の構築について

当組合は、他の金融機関から借入を行っているお客様から、融資条件の変更等について、お申込・ご相談があった場合には、お客様のご要望に基づき、情報共有の同意を頂いた上で守秘義務に留意しつつ、該当する他金融機関、政府関係金融機関(日本政策金融公庫、商工組合中央金庫)、信用保証協会、住宅金融支援機構、企業再生支援機構、事業再生ADR、中小企業再生支援協議会等間で相互に融資条件の変更等に係る情報の確認を行うなど、緊密な連携関係に努めてまいります。

Ⅴ.お客様への説明態勢の充実について

当組合は、お客様からの融資条件の変更等に関するお申込・ご相談に対し、迅速かつ誠実な対応に努めるとともに、その対応に際しては、お客様とのこれまでの取引関係やお客様の理解、経験、資産の状況に応じた適切かつ丁寧な説明に努めてまいります。 また、お客様のライフサイクルに合わせた、各種金融サービス情報の提供に努めてまいります。

以 上

「中小企業者等金融円滑化法」を踏まえた当組合の取組体制について

当組合は、地域経済の金融円滑化と活性化を通じて皆さまのお役に立つことが地域信用組合の最も重要な使命と捉え、資金仲介機能及びコンサルティング機能を最大限に発揮すべく努力してきております。

また、「中小企業者等金融円滑化法」の施行に伴い、金融円滑化に向けた取組を推進するために下記の通り「金融円滑化サポートチーム」を創設するなど、体制を強化し取組んでまいりました。 平成25年3月末に同法の期限は到来しましたが、当組合では、依然として厳しい経済環境にあって債務の弁済に支障をきたしている中小・零細企業や住宅ローンをご利用の皆さまからの各種ご相談にお応えし、地域金融の更なる円滑化に向けて積極的に取り組んでまいります。

1.サポート体制強化

(1)「金融円滑化サポートチーム」の創設

「金融円滑化サポートチーム」は、地域の中小零細企業及び住宅ローンをご利用のお客さまを最大限サポートするため、各種のご相談にお応えする体制を整備するとともに、具体的な対応策の検討・実施をするために創設いたしました。

(2)営業店体制の強化

営業店での受付責任体制を明確にし、より迅速にお気軽にご相談いただける体制を構築するために、営業店に次の責任者等を設置いたしました。

- 金融円滑化相談責任者(店舗長)

- 金融円滑化相談リーダー(次長あるいは融資代理)

2.ご相談受付体制

(1)「金融円滑化ご相談窓口」の設置

従来から地域の中小零細企業や住宅ローンご利用のお客様からの各種ご相談を窓口にて承ってまいりましたが、より迅速に的確にお応えしていくため、全営業店に「金融円滑化ご相談窓口」を設置いたしました。

(2)「平日夜間融資相談窓口」「土曜融資相談窓口」の設置

平日の通常営業時間にご来店が困難なお客様に対して「平日夜間相談窓口」・「土曜融資相談窓口」を本店に設置しており、事業者のお客さまや個人のお客さまの返済条件の見直しや新規融資のご相談を承っております。

「平日夜間相談窓口」:毎週水曜日 午後5時30分~午後8時

「土曜融資相談窓口」:第1・第3土曜日 午前9時~午後5時

相談会場:本店営業部内<ローンセンター>

(1月1日~3日、12月31日、祝日と重なる日は休業させていただきます。)

(3)「融資ご相談ダイヤル」の設置

お客様のご都合に応じてご相談いただけるよう、平日・土曜日にご利用可能なフリーダイヤル「融資ご相談ダイヤル」を設置いたしましたので、お気軽にご利用ください。

フリーダイヤル:0120-55-4770 平日・土曜日いずれも午前9時~午後5時まで受付

※なお、条件変更・新規融資等につきましての苦情・相談は以下の窓口でも承っております。

*フリーダイヤル 0120-661-534

*きょうえいホームページ https://www.kyoei-shinkumi.jp/

本件に関するお問合せ先

【事業者のお客さま・住宅ローンご利用のお客さま】

協栄信用組合 融資部

TEL(0256)61-1505

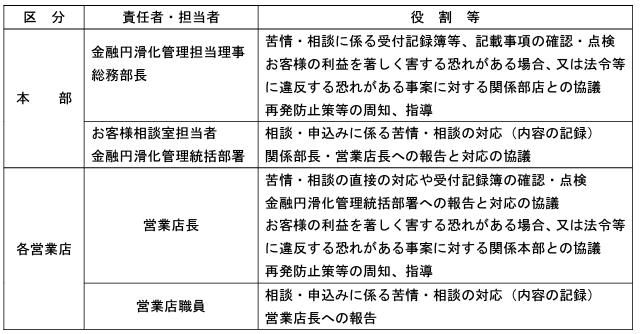

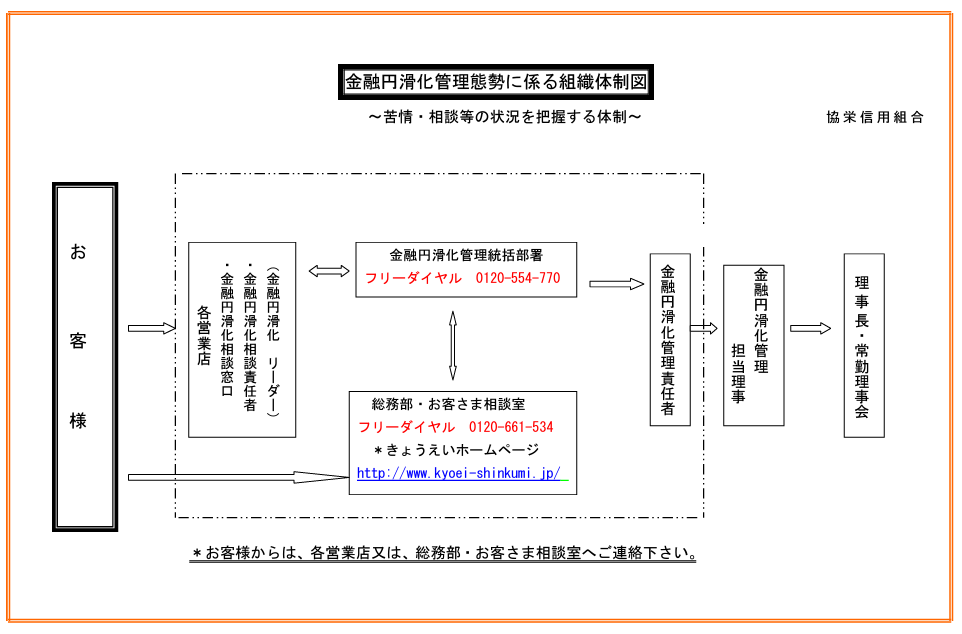

苦情・相談を適切に行う為の体制の概要

苦情・相談受付体制の整備

融資条件の変更等に関する苦情・相談に対して誠実かつ適切に対応する為、本部・融資部内に担当部署を設け、各営業店には「金融円滑化相談窓口」を設置し、別紙体制図の通り、体制の整備をしております。

金融円滑化に関する苦情・相談等窓口の概要

(1)お客様からの苦情・相談をお受けする為、当組合の総務部内に「お客さま相談室」を設け、フリーダイヤルも設置しております。 また、「きょうえいホームページ」の開設、各営業店の店長や「金融円滑化相談窓口」へも申入れが出来る体制となっております。

(2)融資条件の変更等に係る苦情・相談を受けた場合には、受付記録簿等に申出内容を記録しております。

(3)金融円滑化に関する苦情・相談にかかる記録管理簿等は、総務部において適切に管理・保存しております。 (4)金融円滑化管理担当理事及び責任者は、営業店においても誠実かつ適切に苦情・相談を解決する為、お客さま相談室や金融円滑化管理統括部署からの対応状況及び、再発防止策等に関する報告を取り纏め、必要に応じて随時、理事長又は常勤理事会へ報告しております。 – 1 – 但し、お客さまの利益を著しく害する恐れがある場合、また法令等に違反するおそれがある事案に付いては、金融円滑化管理統括部署(融資部)やコンプライアンス担当部署(総務部)の責任者と協議し、速やかに理事長へ報告しております。

(5)理事長又は常勤理事会は、融資条件の変更等に係る苦情・相談の対応状況及び再発防止策に関する報告を受け、必要に応じて金融円滑化管理担当理事及び責任者に体制の見直し等を指示し、その対応・改善状況を検証しております。

(6)金融円滑化管理責任者及び、金融円滑化管理統括部署は、申出があった苦情・相談について、お客さま相談室や各営業店と協力して問題の解決に努めております。

(7)金融円滑化管理統括部署は、融資条件の変更等に係る苦情・相談に対して、誠実かつ適切な対応及び、再発防止について監督・指導するため、必要に応じて随時、金融円滑化管理に関する研修会・説明会等を金融円滑化管理担当理事や金融円滑化管理責任者を通じて、役職員に対して実施し、周知徹底を図っております。

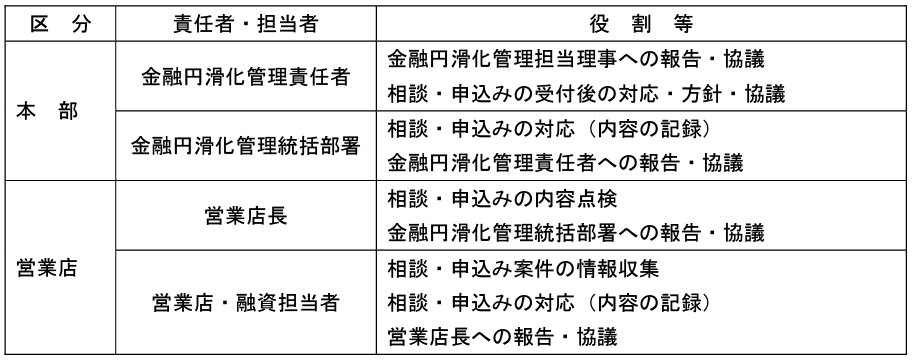

融資条件の変更等の申込みに対する対応状況の把握の為の体制の概要

当組合は、中小企業者の方及び個人のお客様から、融資条件の変更等に関する申込みがあった場合は、当組合の業務の健全性かつ適切な運営の確保に留意しつつ、申込みに至った背景や事情、事業の収入に関する将来の見通し、財産その他の状況を総合的に勘案し、融資条件の変更をさせて頂くなど、積極的かつ柔軟に対応しております。 また、その対応状況を適切に把握する為、以下の通り体制を整備しております。

Ⅰ.相談・申込み受付体制の整備

(1)当組合は、以下のお客様からの相談・申込みに対応するため、本部、各営業店に「金融円滑化相談窓口」を設置しております。

①業績不振による倒産・廃業、受注減少や売上減少による減収など、不安定な経済情勢の影響(状況)等により、ご返済が困難となった中小企業者のお客様。

②勤務先の倒産による解雇、リストラによる転職・退職・出向による減収、業績悪化などによる給与・ボーナスの減収、超過勤務減少による減収など、勤務先等の事情により返済が困難となった住宅資金借入者のお客様。

(2)お客様の利便性向上のため、当組合の本部に「金融円滑化サポート・チーム」と専用フリーダイヤル(0120-554-770)を設置致しました。

また、本店に従来から設置しております「土曜融資相談窓口」もこれらの受付をしております。

金融円滑化に関する相談等窓口の概要

(3)体 制 図 *別紙の通り

Ⅱ.融資条件の変更に係る案件管理体制の整備

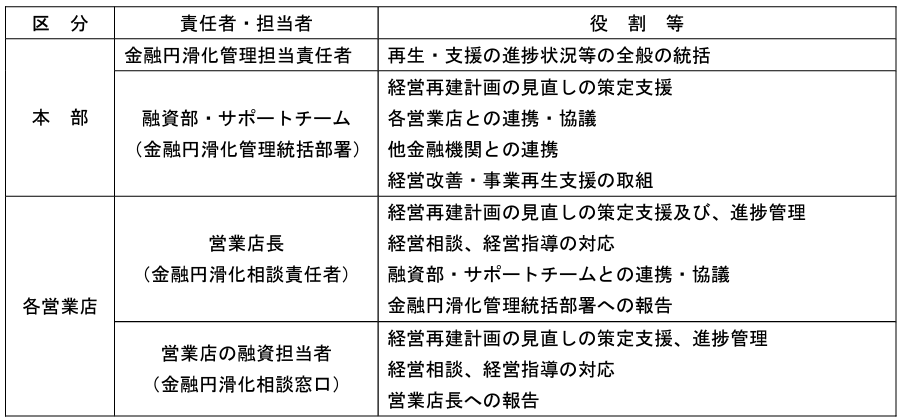

融資条件の変更等の申込みに対する対応状況を適切に把握・管理するため、融資部に金融円滑化管理の担当理事及び金融円滑化管理責任者や金融円滑化管理統括部署を、各営業店には、責任者(店舗長)及び担当者を配置しております。

1.相談・申込みに対する管理

(1)サポート・チーム及び営業店の担当者は、お客様からお伺いした相談及び希望される融資条件の変更等の内容、申込みに至る経緯、他金融機関を含めた借入状況等を記録しております。 また、金融円滑化相談責任者及び金融円滑化管理統括部署は、その記録の内容に不備がないか確認をしております。

(2)営業店の金融円滑化相談責任者は、融資条件の変更等に関する相談・申込みに対し、迅速な検討・回答を行う為、融資部に融資条件の変更等に係る情報を報告しております。

(3)金融円滑化管理統括部署は、融資条件の変更等の相談・申込みに対し、進捗状況等を一元的に管理・把握しております。

(4)お客様からの融資条件の変更等に関する相談・申込みに対しては、誠実に対応し、また、これまでの取引関係やお客様の理解、経験、資産の状況等に応じて適切・丁寧に説明しております。

(5)受付した申込みの進捗状況が著しく長期化している等による問題の発生または、発生する恐れがある場合には、金融円滑化相談責任者が調査を行い、原因を確認しております。

(6)お客様が県信用保証協会の「条件変更対応保証制度」の利用を希望される場合には、事業の改善又は再生の可能性を説明する文書を作成し、信用保証協会へ交付しております。

(7)金融円滑化サポート・チームや各営業店の融資担当者は、お客さまに対し、経営再建計画の策定支援及び、見直しの相談も行っております。

2.審査中、取下げ、謝絶、実行に対する管理

(1)融資条件の変更等に関する申込み及び審査において、お客様の実情にそぐわない担保・保証の要求、融資条件の提示、金利の引き上げ等を行っていないか金融円滑化相談責任者が確認しております。

(2)融資部・審査担当部署が、融資条件の変更等に関する申込みの審査において、原則1ヶ月以上に亘って回答が困難になった場合には、金融円滑化相談責任者に報告し、その理由をお客様に説明しております。

(3)お客様が融資条件の変更等の申込みを取り下げる場合には、その意思の確認と取下げする事由をお聞きしております。

(4)融資条件の変更等の申込みを謝絶する場合には、これまでの取引関係やお客様の知識及び経験等を踏まえ、謝絶に至った理由を出来る限り速やかに、かつ丁寧に説明致します。 また、謝絶に至った理由及びその説明時の状況を可能な限り、記録しています。

(5)融資条件の変更等の申込みを実行する場合には、その審査結果をお客様へ伝え、速やかに所定の手続を行っております。

(6)金融円滑化管理統括部署は、融資条件の変更等に係る審査中、取下げ、謝絶、実行の事項について、それぞれの件数及び債権額の集計・管理を行っています。

3.記録の保存、役員等への報告、研修に対する管理

(1)融資条件の変更等の相談・申込みに係る記録の書類は、金融円滑化管理統括部署や各営業店にて適切に管理・保存しております。

(2)金融円滑化管理の状況に関する説明書類の開示及び監督当局に対する報告書類は、金融円滑化管理統括部署が適正に作成及び管理をしています。

(3)金融円滑化管理担当理事及び金融円滑化管理責任者は、融資条件の変更等の相談・申込みに適切に対応するため、金融円滑化管理統括部署からの対応状況・問題点に関する報告を受けて、定期的又は必要に応じて随時、理事長又は常勤理事会へ報告しております。

(4)理事長又は常勤理事会は融資条件の変更等の相談・申込みの対応状況・問題点に関する報告を受け、必要に応じて金融円滑化管理担当理事及び責任者に指示し、その対応・改善状況を継続的に検証しています。

(5)金融円滑化管理責任者及び金融円滑化管理統括部署は、融資条件の変更等の申込みに対する適切な対応を監督・指導するため、必要に応じて随時、金融円滑化管理に関する研修・説明会等を実施し周知徹底を図っております。

4.他金融機関との連携に対する管理

(1)他の金融機関から借入を行っているお客様から、融資条件の変更等の申込みがあった場合には、守秘義務に留意し、お客様の同意を得た上で、個別の申込み案件毎に、当該金融機関間で相互に融資条件の変更等に係る情報の確認を適正に行っております。

(2)融資条件の変更等の申込みを受けた他の金融機関から、当該申込みを行ったお客様の融資条件の変更等に係る情報について照会を受けた場合には、守秘義務に留意し、お客様の同意を受けて、個別の申込み案件に係る事項に限り、これに応じております。

(3)融資条件の変更等に係る、他の金融機関との確認内容の記録に付いては、 お客様とのトラブルを回避するため、金融円滑化管理統括部署が適切に管理・ 保存しております。

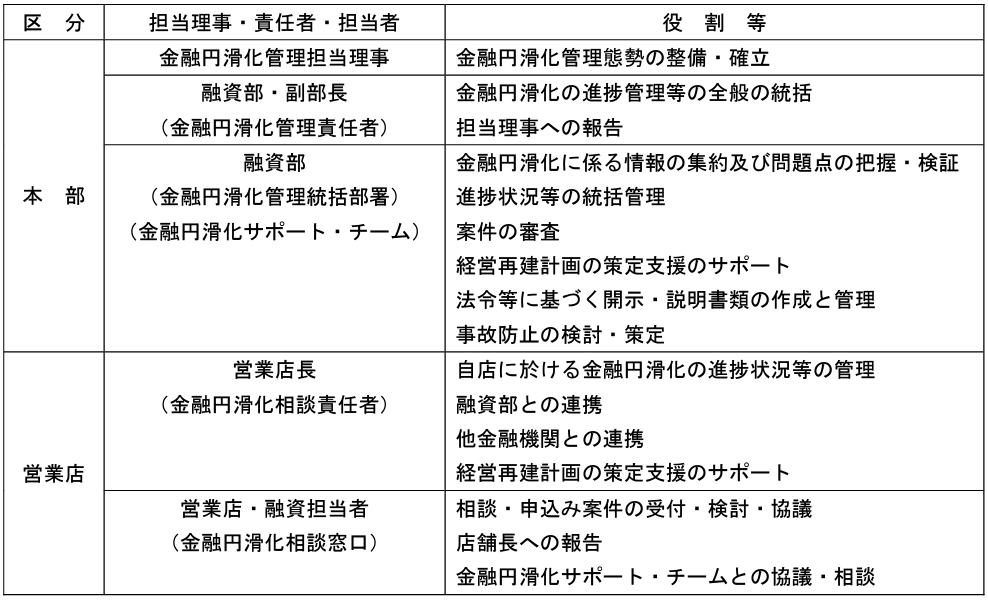

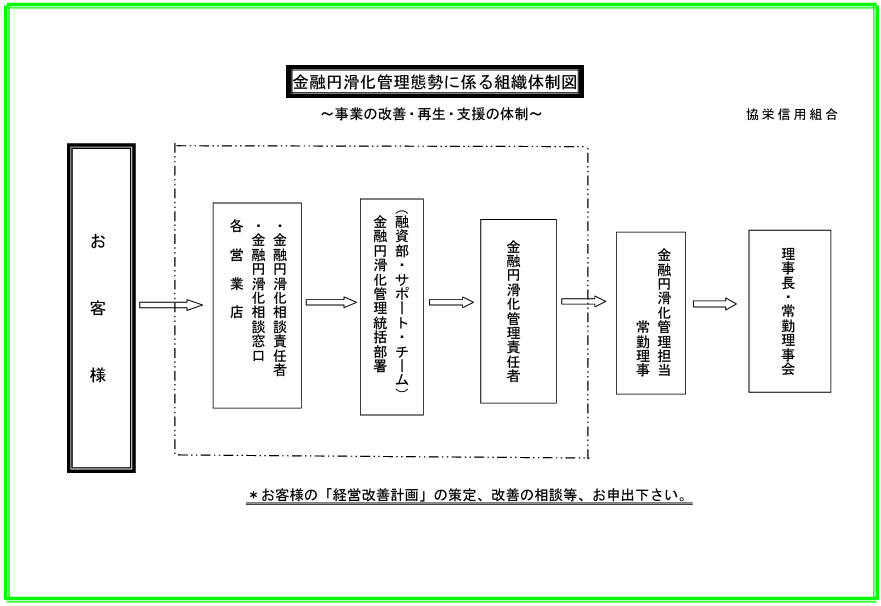

融資条件の変更等を行った後の改善又は再生の為の支援を適切に行う為の体制の概要

当組合は、融資条件の変更等を行った中小企業者のお客さまの経営再建計画の進捗状況を継続的に把握・検証し、経営再建計画の見直しの支援や経営相談・指導等によるコンサルティング機能(各分野の専門家との連携を含む)の発揮や、当組合の情報機能を活用した支援に取組んでおります。

また、他金融機関、企業再生支援機構、事業再生ADR解決事業者、中小企業再生支援協議会などの外部機関との連携による再生手法を活用する為、以下の通り体制を整備しております。

*体制図は別紙の通りです。

(1)融資部・サポート・チームと各営業店が連携して、実現性の高い経営再建計画の策定支援とその後のフォローアップを行っております。

(2)融資部・サポート・チームと各営業店が連携して、中小企業再生支援協議会等や外部コンサルタントを活用し、経営改善・事業再生支援の取組を行っております。

(3)金融円滑化管理担当理事及び責任者は、サポート・チームや営業店において、経営改善・再生支援が適切に行われる為、金融円滑化管理統括部署から、対応状況・問題点に関する報告を取り纏め、必要に応じて随時、理事長、常勤理事会へ報告しております。 但し、経営に重大な影響を与える恐れがある場合又は、お客さまの利益が著しく阻害される恐れがある場合には、速やかに理事長へ報告しております。

(4)常勤理事会は、経営改善・再生支援の対応状況・問題点に関する報告を受け、必要に応じて、金融円滑化管理担当理事及び責任者に改善策を指示し、その対応・改善状況を検証しております。

(5)金融円滑化管理統括部署は、経営改善・相談及び再生支援が適切に行われる為、必要に応じて随時、研修会・説明会等を開催して役職員に対し、目利き能力の向上を図るよう努めております。

以 上

ご返済がお困りになっているお客様へ

当組合は、中小企業のお客様、住宅ローンをご利用のお客様から、ご返済等に関するご相談については、お客様とこれまでの取引関係やお客様の理解、経験、資産等の状況に応じて、適切かつ丁寧な対応に努めていくため、融資条件の変更等の申込に対する方針を定め、これを遵守し、全役職員一丸となって取り組んでまいります。

ご返済等に関するご相談に付いては、当組合の本店、各営業店の 「ご相談窓口」や担当者のほか、下記のお問合せ窓口までお申出下さい。

また、電話にてのご相談もご遠慮なく、お申出下さい。

| 中小企業のお客様 | 業績不振によるお取引先の倒産・廃業、 勤務先の倒産による解雇、受注減少や売上減少による減収など、 不安定な経済情勢の影響等によりご返済が困難となった場合。 |

|---|---|

| 住宅ローン ご利用のお客さま | 勤務先の倒産による解雇、リストラ による転職・退職・出向による減収 、超過勤務減少による減収等の事情により返済が困難となった場合。 |

ご返済等に関する電話のご相談受付窓口

| お問合せ場所 | 協栄信用組合 融資部 サポート室 |

|---|---|

| 住所 | 燕市東太田6984 |

| 電話番号 | 0120-554-770 |

| 受付日 | 当組合の営業日 |

| 受付時間 | 午前9時~午後5時まで |